〒150-0002 東京都渋谷区渋谷1-1-3 アミーホール3階

受付時間 | 平日10:00~19:00/土曜10:00~17:00 ※月曜・日曜・祝日を除く |

|---|

アクセス | JR山手線「渋谷駅」徒歩6分 東京メトロ銀座線「表参道駅」徒歩7分 |

|---|

国外転出時課税とは

(国外転出するときに、確定申告等の手続きが必要となる場合)

2021/4/20

国外転出(移住とか転居の場合)をするときに、1億円以上の有価証券などを所有している場合は、所得税の確定申告等の手続が必要となります。

1億円以上の有価証券などを所有している方が国外に居住する親族へ有価証券の贈与などを行う場合も、所得税の確定申告の手続きが必要となります。

行ってきます!

国外転出をする一定の居住者が1億円以上の有価証券等を所有等している場合、国外転出の時に、その対象資産について譲渡又は決済があったものとして、対象資産の含み益に所得税が課税されます。

日本の居住者でなくなる年の所得税の確定申告で、この未実現利益を含めて確定申告しなければなりません。

国外転出時課税の制度は、転出だけでなく、

次の3つの場合に適用があります。

1)有価証券を有する居住者が日本の居住者でなくなる場合

2)贈与によって有価証券が非居住者に移転した場合

3)相続又は遺贈によって有価証券が非居住者に移転した場合

いずれの場合も、その転出や移転したときの時価で、

その有価証券の譲渡が、国外に転出する者、贈与者、被相続人によって行われたとして、

その有価証券の含み益に対して所得税が課税されます。

1)国外転出時課税の対象者

国外転出時に、次のいずれにも該当する居住者です。

① 所有等している対象資産の価額の合計

⇒ 1億円以上ある

② 原則として国外転出をする日前10年以内

⇒ 国内に5年を超えて住所又は居所がある

対象資産

■有価証券等

(有価証券(株式、投資信託など)、匿名組合契約の出資の持分)

■未決済信用取引等

(未決済の信用取引、未決済の発行日取引)

■未決済デリバティブ取引

注)個人である納税者が日本に住所および居所を有しないこととなる場合で、納税申告書の提出その他国税に関する事項を処理する必要があるときは、日本に住所などを有する ※納税管理人 を定めなければなりません。

※ 納税者に代わって申告や納税の事務手続きを行う人

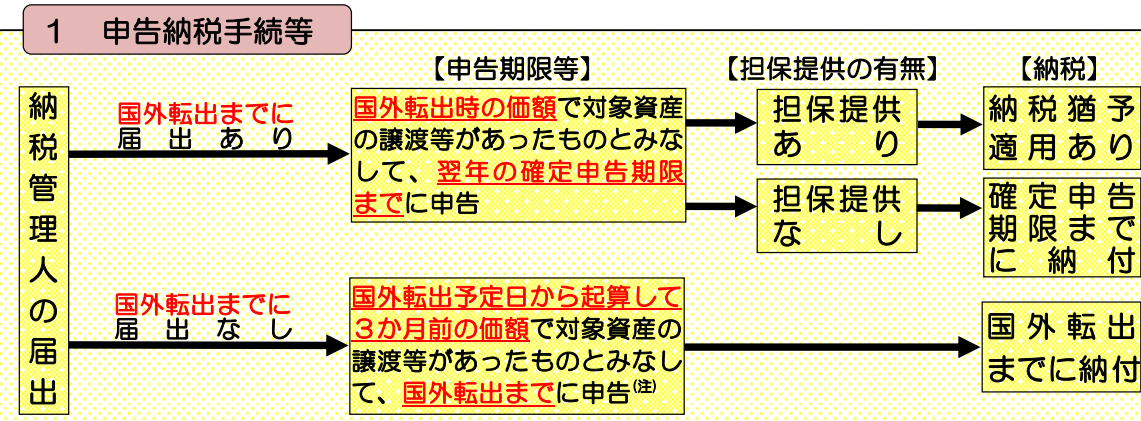

国外転出後に納税管理人の届出をし、申告するときは、国外転出時の価額で対象資産の含み益について譲渡所得等の申告をする必要があります。この場合には、原則、納税猶予の適用はありません。

納税猶予制度

実際に売却したわけではないので、税金は払えない!という場合、納税猶予の制度があります。

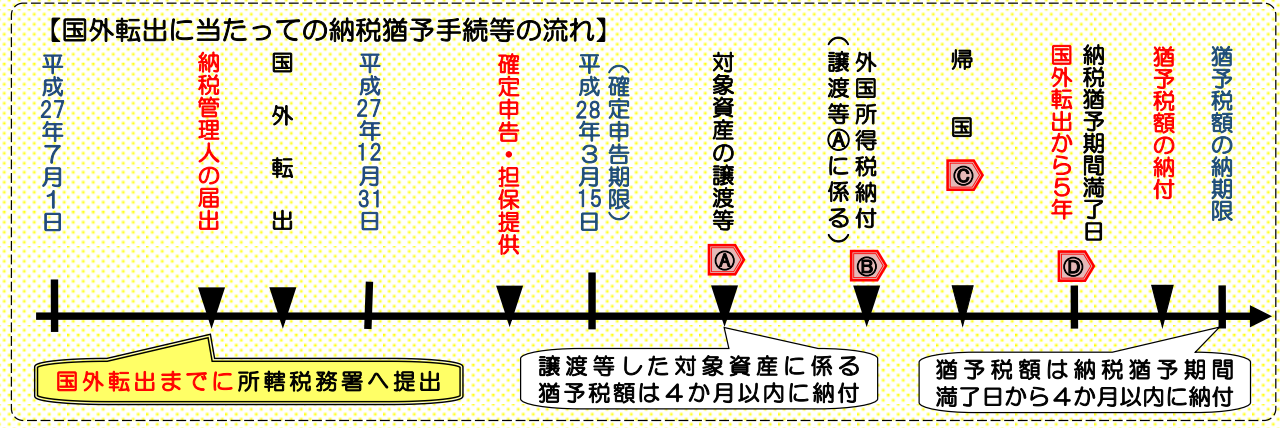

次の手続きをすることにより、所得税の額について国外転出の日から5年間猶予されます。

(延長の届出をすることにより、10年間とすることができます。)

●国外転出時までに納税管理人の届出をする

●確定申告期限までに一定の書類を添付した確定申告書を提出する

●納税猶予分の所得税及び利子税の額に相当する担保を提供する

猶予期間中は、各年の3月15日までに※継続届出書の提出が必要です。

※この提出がなかった場合、その期限から4ヵ月を経過する日に納税猶予期限が確定し、

納税が猶予されていた所得税及び利子税を納付することになります。

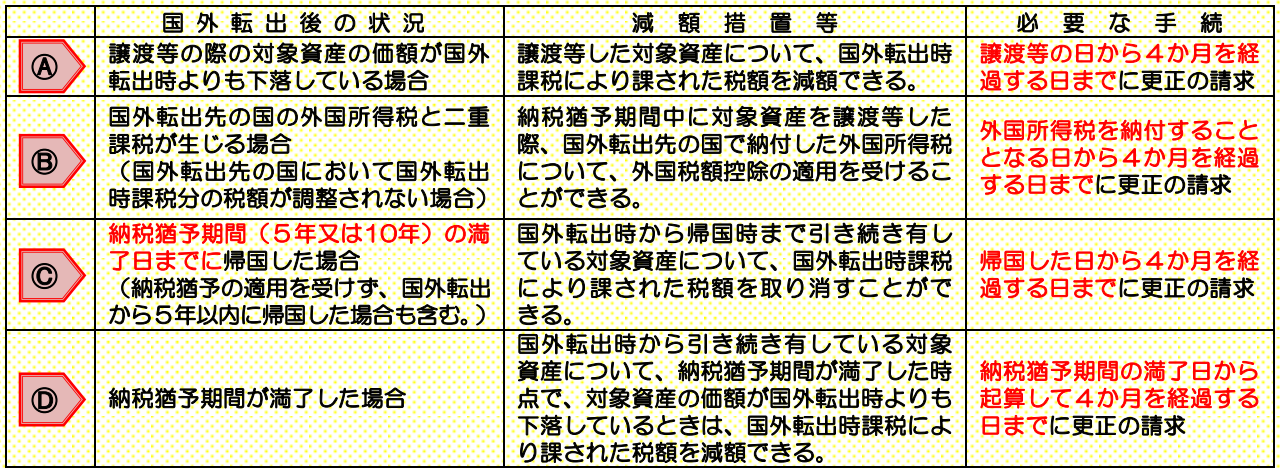

各種減額措置など

国外転出日から5年(納税猶予の延長の届出をしていれば10年)以内に、帰国などした場合、

課税の取消しが可能です。

次に掲げる事由に該当するときは、それぞれの減額措置などを受けることができます。

このためには、帰国などをした日から4ヵ月以内に更正の請求をする必要があります。

GET

非居住者に贈与した・非居住者が相続した有価証券については、贈与者・被相続人が譲渡をしたものとして、その含み益に対し所得税が課税されます。

贈与者は、贈与をした年分の確定申告期限までに、贈与の時の価額で贈与対象資産の譲渡があったものとして、その含み益をその年の所得に含めて所得税の確定申告をします。

相続人は、相続開始があったことを知った日の翌日から4ヵ月以内に、相続開始の時の価額で相続対象資産の譲渡があったものとして、その含み益をその年の所得に含めて所得税の準確定申告をします。

納税猶予制度や各種減額措置などは、日本の居住者でなくなる場合と同様に適用があります。

・国外転出時課税の申告をした人が対象資産を居住者に贈与した場合

・国外転出時課税の申告をした人が死亡し、対象資産を相続又は遺贈により取得した人がすべて居住者となった場合 など

課税の取消しなどをするためには、贈与、相続又は遺贈があった日から4ヵ月以内に更正の請求をする必要があります。

国外転出(贈与・相続)時課税が適用される場合

次の要件のすべてを満たす場合に適用されます。

① 贈与者・被相続人が居住者

② 贈与者・被相続人は贈与・相続の日前10年以内に、

国内に住所または居所を有していた期間の合計が5年超ある

③ 贈与者・被相続人の所有する有価証券の贈与・相続の時の価額の合計が、1億円以上ある

④ 非居住者が有価証券を受贈・相続する

被相続人(日本にずっと居住)の相続財産の有価証券(相続時時価1億5千万円)

●相続人A(居住者)が、1億2千万円を相続

●相続人B(非居住者)が、3千万円を相続

非居住者Bが相続した3千万円の有価証券について

被相続人により相続時の時価で譲渡があったものとみなし、相続人は、その有価証券の含み益に相当する譲渡益について被相続人の準確定申告を行い、所得税を納税します。

1億円以上かの判定は被相続人の有していた有価証券の時価総額(1億5千万円)で行います。

非居住者Bが相続した3千万円で判定するのではありません。

また、所有していた株式等が、未上場の株式等であった場合の1億円の判定は、所得税法に基づいて行います。

被相続人(日本にずっと居住)の相続財産の有価証券(相続時時価1億5千万円)

準確定申告まで未分割、相続人は子A(居住者)と子B(非居住者)です。

その後に分割協議され、有価証券については子A(居住者)がすべて相続した。

準確定申告期限の段階では、分割されてません

B(非居住者)の法定相続分1億5千万×1/2=7千5百万のみなし譲渡益を所得を含めて被相続人の準確定申告を行います。

その後、B(非居住者)が有価証券を相続しないことになった場合、みなし譲渡益にかかる所得税について、分割協議の成立した日から4ヵ月以内に税務署長に対し、更正の請求をし還付を受けることができます。

最後に

注意してね

準確定申告の期限は4ヵ月になりますが、相続手続きなどでバタバタしていて気付いたときには、期限後申告ということもあります。

また、分割(非居住者が有価証券を相続しない)が決まってから税金を取り戻すためには、分割確定後4ヵ月以内に更正の請求をする必要があります。

この手続きを忘れてしまうと税金を取り戻すことができなくなる可能性もあります。

被相続人が対象となる金融資産を所有しているかなどは、相続人などは把握していないことがほとんどですので、将来の相続人に非居住者がいるような場合、ご家族で話し合いをしておくことも必要です。

新着情報・お知らせ

わたしの税務相談室

住所

〒150-0002

東京都渋谷区渋谷1-1-3

アミーホール3階

アクセス

JR山手線「渋谷駅」徒歩6分、

東京メトロ銀座線「表参道駅」徒歩7分

受付時間

平日10:00~19:00/土曜10:00~17:00

定休日

月曜・日曜・祝日