〒150-0002 東京都渋谷区渋谷1-1-3 アミーホール3階

受付時間 | 平日10:00~19:00/土曜10:00~17:00 ※月曜・日曜・祝日を除く |

|---|

アクセス | JR山手線「渋谷駅」徒歩6分 東京メトロ銀座線「表参道駅」徒歩7分 |

|---|

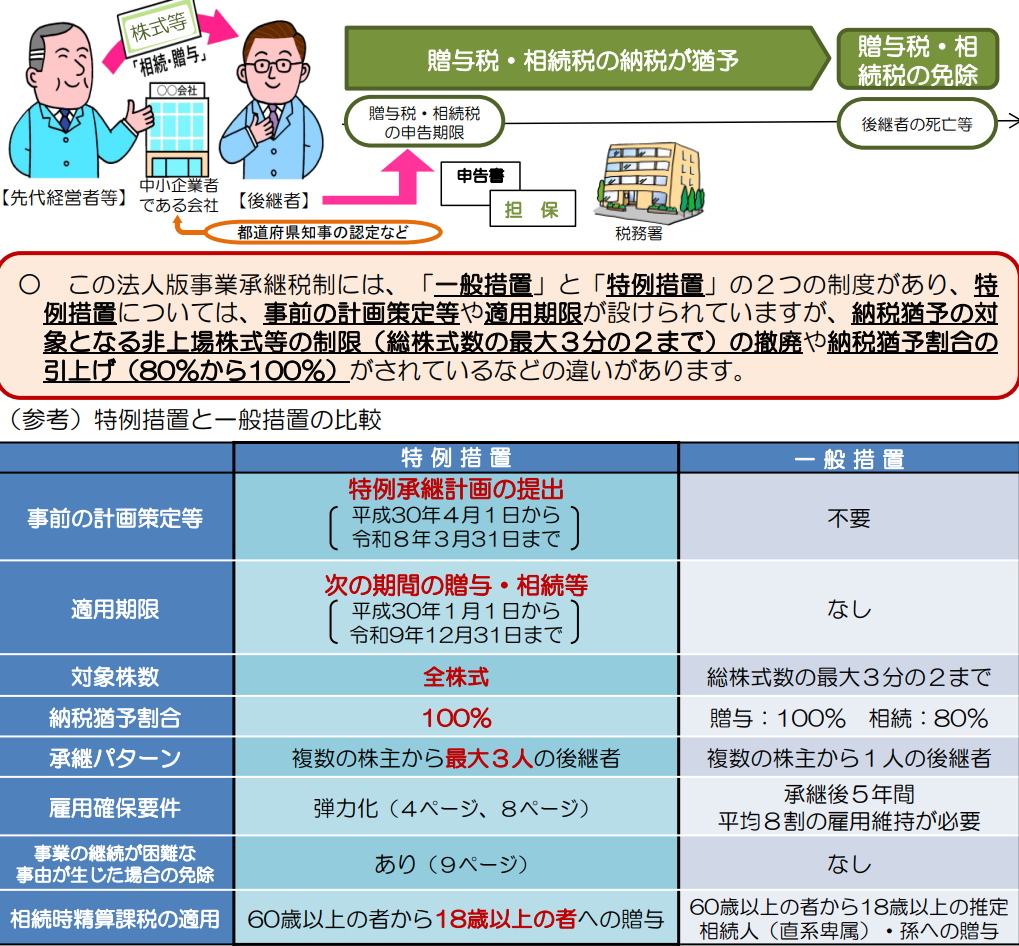

法人版事業承継税制

(特例措置 概要)

2021/8/15

中小企業の非上場株式を先代経営者から引継いだ場合、通常は相続税・贈与税がかかってきますが、認定申請を都道府県に行い、かつ、税務署に対して申告をすることにより納税が猶予されるという制度になります。

後継者である受贈者・相続人等が、円滑化法の認定を受けている非上場会社の株式等を贈与又は相続等により取得した場合、その非上場株式等の贈与税・相続税について、その納税を猶予し、その後、後継者の死亡等により、納税が猶予されている贈与税・相続税の納付が免除される制度です。

特例措置を適用するにあたり平成30年4月1日から令和8年3月31日まで)に特例承継計画を都道府県に提出して確認を受ける必要があります。

特例措置は、一般措置と比較して次のようなメリットがあります。

・対象株式:全ての株式が適用可能

・納税猶予割合:100%適用可能

・承継パターン:最大3名まで後継者を選ぶことが可能

・雇用確保要件:弾力化

(都道府県に理由を付して確認を受けた場合には、納税猶予継続)

■対象会社の主な要件

次の会社のいずれにも該当しない

・ 上場会社

・ 中小企業者に該当しない会社

(中小企業基本法上に基づく)

・ 風俗営業会社

(パチンコやゲームセンターは可)

・ 資産管理会社

(一定の要件を満たすものを除きます。)

・ 総収入金額が0

(本業の売上で判定)

・ 後継者以外の者が拒否権付株式を保有

(先代経営者が黄金株を保有)

■後継者について

受贈者の主な要件

贈与の時において

(1) 会社の代表権を有している

(2) 18歳以上

(3) 役員の就任から3年以上を経過

(4) 後継者グループで総議決権数の50%超の議決権数を保有することとなる

(5) 後継者の有する議決権数が、次に該当する

(特例措置)

● 後継者が1人の場合

後継者と特別の関係がある者(他の後継者を除く) の中で筆頭株主

● 後継者が2人又は3人の場合

総議決権数の10%以上の議決権数を保有し、かつ、 後継者と特別の関係がある者(他の後継者を除く) の中で筆頭株主

相続人等の主な要件

⑴ 相続開始の日の翌日から5か月を経過する日に会社の代表権を有している

⑵ 相続開始の時に、後継者グループで総議決権数の50%超の議決権数を保有することとなる

⑶ 相続開始の時に後継者が有する議決権数が、次に該当する(特例措置)

● 後継者が1人の場合

後継者と特別の関係がある者(他の後継者を除く) の中で筆頭株主

● 後継者が2人又は3人の場合

総議決権数の10%以上の議決権数を保有し、かつ、後継者と特別の関係がある者(他の後継者を除く)の 中で筆頭株主

⑷ 相続開始の直前に、会社の役員

※ 就任していない場合でも下記の場合は認める

・被相続人が70歳未満で死亡した場合

・後継者が都道府県知事の確認を受けた特例承継計画に記載されている者である場合

■先代経営者等について

贈与者の主な要件

⑴ 会社の代表権を有していた

⑵ 贈与(後継者が複数の場合一人目の贈与)の直前に、

先代経営者グループで総議決権数の50%超の議決権数を保有し、かつ、後継者を除いたこれらの者の中で筆頭株主

⑶ 贈与時に、会社の代表権を有していないこと

※ 贈与の直前に、既に法人版事業承継税制の適用を受けている者がいる場合、(1)(2)は不要。

被相続人の主な要件

⑴ 会社の代表権を有していた

⑵ 相続開始直前に、

先代経営者グループで総議決権数の50%超の議決権数を保有し、 かつ、後継者を除いたこれらの者の中で筆頭株主

※ 相続開始の直前に、既に法人版事業承継税制の適用を受けている者がいる場合、(1)(2)は不要。

最後に

特例措置を適用するためにあたり、令和8年3月31日までに特例承継計画を都道府県に提出して確認を受ける必要があります。

新着情報・お知らせ

わたしの税務相談室

住所

〒150-0002

東京都渋谷区渋谷1-1-3

アミーホール3階

アクセス

JR山手線「渋谷駅」徒歩6分、

東京メトロ銀座線「表参道駅」徒歩7分

受付時間

平日10:00~19:00/土曜10:00~17:00

定休日

月曜・日曜・祝日